瑞信退任万达商管IPO保荐人!原因是......

- 今日资讯

- 2023-11-14

- 74

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

11月10日,珠海万达商管(简称“万达商管”)发布公告称,同意终止委任瑞士信贷(香港)有限公司(简称“瑞信”)为其中一名整体协调人,自2023年11月9日起生效。值得一提的是,万达商管已经四度提交上市申请,若今年年底上市无望,将会触发300亿人民币回购条款。

瑞信退任万达商管IPO保荐人主要与其自身因素有关。不过,证券时报记者粗略统计数据发现,今年以来已经有数家外资投行相继退出港股拟上市公司的整体协调人。

某中资券商投行人士向记者表示,“港股及境外资本市场上市流程和门槛相对A股较低,上市较为容易,难的是把股票卖出去,所以承销商压力很大。而整体协调人也是保荐人,负责项目的总体发售,主动退出说明承销商联系不到足够多愿意认购的投资人。”

“这或许与欧美投资者参与香港IPO项目热潮退去有关,港股目前的交易量与往年相比大幅下滑,没有交易量IPO就不太可能好。”香港本地券商一投行人士告诉记者。

瑞信退任万达商管IPO保荐人

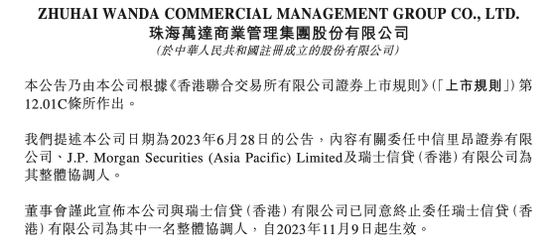

根据万达商管公告[_a***_]显示,公司于2023年6月28日委任中信里昂、JP摩根(亚太)及瑞士信贷为上市整体协调人。目前同意终止委任瑞士信贷为其中一名整体协调人,自11月9日起生效。

据了解,因内控管理不善导致破产危机,瑞信被瑞银公司(UBS Group ***)收购,瑞信香港投行业务将于2023年11月上旬终止,故万达商管与瑞信终止了相关聘任。

就在不久前的一个月,10月15日,KK集团也终止委任瑞信为其整体协调人之一。

瑞信主要因为业务被瑞银收购导致其退任多家拟上市企业保荐人,不过,抛开瑞信,记者粗略统计数据发现,今年以来国际投行退任香港拟上市企业的整体协调人数量增多,高盛连续退任第四范式、科笛集团、药师帮三家香港上市公司整体协调人,美林退任Soulgate、古瑞瓦特香港上市的整体协调人,摩根大通退任天图投资香港上市整体协调人。

“这在以前不能想象,等于送上门的生意不做了。港股及境外资本市场虽说上市门槛较低,上市相对容易,但难的是要把股票卖出去,所以承销商压力很大。”上述中资券商投行人士称。

在港股新股发售过程中,一般公开发售占比10%,国际配售占比90%,公开发售分为甲乙组,甲组获配额低,乙组认购金额超500万元,金额越大中签率越高。而国际配售部分分为基石投资者和锚定投资者,其中基石投资者提前获配额度无需抽签,限售期6-12个月;而锚定投资者也是无需抽签获配相应额度,没有限售期。因此,公司股票能不能推出去以及由谁定价基本是看国际配售中的基石投资者、锚定投资者与公司管理层之间的博弈。

“由此可见国际配售压力有多大。整体全球协调人在招股环节起到最重要的角色,需要负责找基石投资者、锚定投资人,但目前港股市场太疲软,流动性不足,因此一旦外资承销商联系不到足够愿意认购的投资人,只能选择退出。”香港本地券商投行人士称。

2022年8月,港交所修改了《上市规则》,规定发行人必须聘请整体协调人,且港交所主板IPO项目必须在递交上市申请前不少于两个月委任保荐人兼全球协调人。根据港交所定义,整体协调人主要操盘后期的全球发售工作,拥有向发行人作出分配建议和超额配股行使酌情权等权利。

记者***访香港其他投行人士所知,港交所修改规则的初衷是为了平衡保荐人的风险与收益。此前保荐人[_a1***_]收费仅为包销定额收费的七分之一,而违规成本往往由保荐人承担,香港证监会认为保荐人收取的费用与其成本及职责不相称。倘若保荐人能同时担任全球协调人的包销商角色,其赚取的总费用可补偿出任保荐人时所需的额外资源及职责,因此设立整体协调人。

万达商管四次递表港交所冲击IPO

值得一提的是,万达商管曾于2021年10月21日、2022年4月22日、2022年10月25日、2023年6月28日四次递表港交所。

数据显示,截至2022年12月31日,万达商管管理472个商业广场,在管建筑面积达6.60万平方米。而首次递表时,其披露截至2021年6月30日数据显示,管理的商业广场为380个,在管商业物业建筑面积共5420万平方米。一年半的时间,管理商业广场新增92个,在管建筑面积增长约1140万平方米。

财务方面,2020年、2021年以及2022年,万达商管收入分别为171.96亿元、234.81亿元及271.2亿元,净利润分别为11.12亿元、35.12亿元及75.34亿元。今年上半年,公司营业总收入254.52亿元,同比增长4.3%;归母净利润67.29亿元,同比增长0.43%。

现金流方面,截至2023年上半年末,珠海万达商管现金及现金等价物余额为146.92亿元,同比大幅减少53.44%。另外,合并口径有息负债为1412.83亿元,其中一年内到期的有息负债为292.57亿元。

尽管万达商管上市进程仍在有序推进中,但随着时间的逼近,压力也愈发沉重。据了解,万达商管曾与碧桂园、蚂蚁、腾讯等多家机构投资者签署了对赌协议,若2023年底前未能成功上市,万达商管集团则需向上市前投资者支付约300亿元人民币股权回购款。临近对赌“大限”,这一次或将是万达商管的最后一搏。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。

转载请注明出处:http://www.abagam.com/post/26965.html