私募最新调查:近八成预期2024年A股这样走!

- 今日资讯

- 2023-12-22

- 131

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

2023年全年交易即将结束,来自私募业内的一份最新问卷调查显示,近八成私募看好2024年A股表现,“科技成长”方向最受青睐。

多数私募机构认为,随着稳增长政策效果显现,经济大概率延续向好态势,企业业绩迎来边际改善,为A股向上行情提供支撑。同时,当前A股估值处于历史中低水平,修复空间相对较大。此外,中长期资金引入力度不断加大,将为市场带来更多增量资金。

近八成私募看多

2023年以来,A股市场一波三折,整体表现较弱,但由于A股估值持续处于低位,叠加经济向好以及美联储进入降息周期,近八成私募看好2024年市场表现。

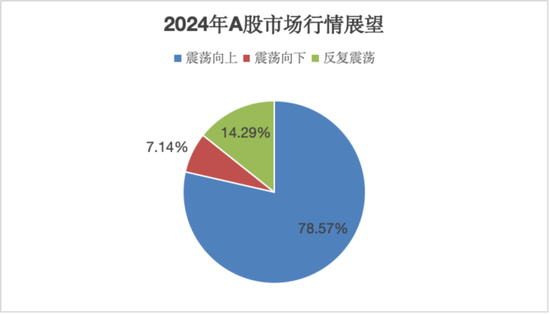

记者通过私募排排网的调查问卷显示,78.57%的私募认为2024年A股有望震荡向上;14.29%的私募认为基于经济中期结构性问题,A股上涨空间不大,其间会反复震荡;另有7.14%的私募认为A股会延续震荡寻底走低。

对于2024年A股市场风格会如何演绎,调查结果显示,45.45%的私募认为2024年A股市场风格会趋于均衡;27.27%的私募认为明年市场不会有明显的风格;18.18%的私募认为伴随着经济企稳回升,明年大盘股风格会占优;另有9.09%的私募认为小盘股风格占优。

“2023年整体行情并不理想,投资者普遍会对市场投资前景有一定的悲观情绪,但考虑到明年的市场情况,基本面上美国近期通胀等核心指标表现相对回落,[_a***_]明年前半年将开启降息周期,明年市场行情将会有一个不错的表现。” 畅力资产董事长宝晓辉表示,随着近期中央经济工作会议的落地,相信我国未来经济会有一个较好的表现,这也会带动明年经济,推动市场持续向上。

优美利投资总经理贺金龙认为,当前市场在调整过程中,A股性价比逐渐凸显。2024年基本面修复和慢复苏进程对市场有着重要的驱动作用。政策持续发力叠加库存周期对进一步修复提供***作用。稳中求进的相应财政政策有望抬升赤字率和专项债务额度等指标;进一步稳健的宽松货币政策依旧有调整发力的空间。

对于当前火热的小盘风格,宝晓辉认为,当前小盘股占优的主要原因是市场的“惯性”,震荡市下资金找不到投资方向,会在小盘股进行尝试,而在财报披露的真空期中,市场的注意力也更多聚焦在小盘股上。此外,北交所股票近期持续活跃,也带动了小盘风格的演绎。

“科技成长”方向受青睐

对于2024年投资机会较大的主题板块,调查结果进一步显示,科技成长最受私募机构关注。具体来看,52.94%的私募认为科技是未来经济增长的重要引擎,看好科技成长板块的机会;23.53%的私募认为经济复苏会带动大宗商品需求增长,看好周期板块;17.65%的私募认为消费是政策***的主要方向,看好大消费板块;5.88%的私募看好大金融。

“科技是经济增长动力过渡转换的必然路径,也是获得长期超额收益的优质赛道。” 贺金龙表示,近年来,科技发展和技术创新突破带动科技产业复苏和普及,令其相关领域行业具备较大概率的长期维度的业绩确定性。多重因素的共振下,可关注科技产业趋势明显,景气度改善较快,产能供需端稳健的相关板块企业。

而在宝晓辉看来,周期板块机会更大。她认为,随着美联储降息周期预期的落地,全球宏观经济将加快复苏,但供给端增长有望增长、大宗商品需求仍呈良性增长趋势,供需形势有望改善,大宗商品价格或将稳中有升,继续看好原油、煤炭、工业金属、农产品等价格表现,按照历史惯性这些周期板块将会迎来一波上涨,[_a1***_]就市场表现来看,现在周期板块处于罕见的低位,有较强的投资潜力和上涨空间。

星石投资近期也发表观点称,长期视角下,技术突破和市场突破的成长型行业将是国内经济增长的重要引擎,国内科技龙头对标海外同行仍有较大成长空间,是投资组合中“最强的矛”,投资者可以持续关注医药、科技领域优质公司。中期视角下,最大的看点在于均值回归。过去3年的市场调整中,A股有定价能力的核心资产普遍消化了估值,盈利也早已见底,潜在回报空间较大,这是投资组合中“最强的盾”,包括服务型消费、传媒互联网等行业。

中型私募已显著加仓

在唱多2024年中国经济的同时,私募机构正在“真金白银”做多A股。

私募排排网统计数据显示,截至12月8日,股票私募仓位指数为78.73%,较此前一周加仓0.18%。整体来看,近一个月股票私募仓位整体处于年内低位,但近期开始有加仓的势头。其中,满仓(仓位>80%)股票私募占比为55.76%,中等(50%≤仓位≤80%)仓位股票私募占比为31.59%,而低仓(20%≤仓位<50%)和空仓(仓位<20%)股票私募占比分别为11.69%和0.95%,满仓股票私募占比小幅提升。

分规模看,管理规模在50亿元—100亿元区间的中型私募加仓最明显。数据显示,截至12月8日,管理规模在50亿元—100亿元区间的股票私募仓位为76.29%,相比于上一周提升2.58个百分点。

星石投资认为,均值回归将是2024年A股的关键驱动。一方面,盈利开启修复,将支撑企业实际价值。2023年三季度上市公司利润同比增速已经由负转正,随着逆周期政策发力,需求端改善力度强化,存量优势企业的业绩有望逐季改善。另一方面,当前A股估值风险已经充分释放,随着海外美元虹吸效应临近尾声,中美利差收敛将推动资产定价均值回归,国内优势资产已经具备较好的配置价值。

半夏投资创始合伙人李蓓在“2023年雪球嘉年华”活动中表示,当前政策包充足,但尚未落地,处于储备弹药库的阶段,一旦政策到位,效果会超预期。现在市场基本处于黎明前,预计明年年初会是重要的一个变盘点。

林园投资董事长林园近日表示,坚定看好当前市场处于底部区域投资机会。具体投资机会方面,林园认为,在人口老龄化的趋势之下,强烈建议关注大健康领域,尤其是与糖尿病、心脏病、高血压三大老年人常见病相关的医药企业,主营包括[_a2***_]、治疗并发症等药物的企业。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。

转载请注明出处:http://www.abagam.com/post/47599.html