华泰证券:访澳客流回暖 澳门***行业转型后能否“丁财两旺”?

- 今日资讯

- 2024-01-15

- 105

华泰证券发布的研报表示,踏入十年长征的第二年,澳门博彩行业将继续朝着“从买手表到买手信3.0”的方向进发。该行认为客流逐步恢复,但结构改变及过夜游客占比减少,能否实现“丁财两旺”仍需看各博企的运营能力。从估值角度看,考虑到澳门博彩行业历史平均EV/EBITDA为13-14x,转型后非***活动增加,估值将更接近VeG.S以旅游为主的业务模式,因此该行认为澳门***行业的长期EV/EBITDA 估值为9x左右。鉴于23年***收入逾1800亿澳门元,各博企的非***支出将需加码,或拖累利润表现。同时,随着国际航班逐步恢复,国内游客存在更多出游选择,澳门博企仍需加大自身竞争力。

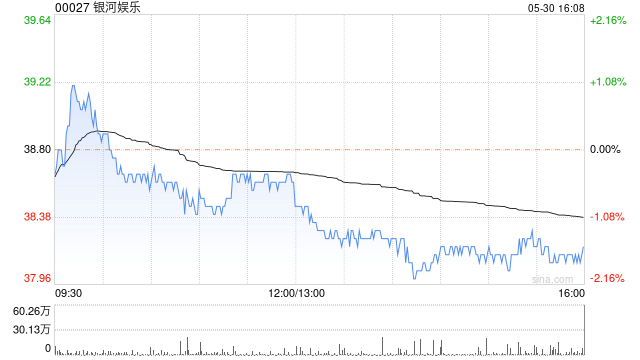

踏入十年长征的第二年,澳门***将继续朝着“从买手表到买手信3.0”的方向进发。2023年访澳旅客量达2823万人次,恢复至19年的70%。春节将至或再迎访客高峰。澳门政府预期24年GGR为2160亿澳门元,考虑***预算较保守,此前对23年GGR预期为171300亿,后在8月调整至1800亿,而实际为1831亿澳门元,恢复至19年的63%,与该行此前预测1.21亿接近。GGR恢复不及客流,客源比例有所变化且游客过夜比例有下降趋势,或有“旺丁不旺财”之象。该行预计行业GGR 24/25年恢复至19年的81%/91%,即2354/2649亿澳门元,VIP业务GGR恢复至19年的40%/45%,中场及老虎机业务GGR恢复至19年的116%/130%。

回顾23年六家博企GGR恢复水平高低不齐,美高梅前三季度独领***

美高梅在23年三个[_a***_]中表现均超行业,23Q1-3 GGR恢复至2019年水平达77%/101%/99%(对比行业45%/62%/69%)。金沙则紧随其后,达51%/71%/80%。对比***和***澳门业务GGR均未达19年60%以上水平。23Q3***/***GGR市占率分别达26.9%/14.7%(对比19Q4的24.4%/9.8%),其他家市占率则有所下滑。此外,澳门***与六博企签订的新牌照协议中,任何一年***收入超过1800亿澳门元,非***投资总额需在原有承诺基础上增加20%。同时,六家博企需要负责支持澳门老区活化工程。因此该行认为非***支出的增加,或对利润构成影响。

考虑到澳门***在结构上由以vip为主逐步转向中场,博企需投入一定运营成本,以吸引更多新客和“回头客”。银河与爱奇艺合作包括爱奇艺尖叫之夜将连续三年定点***综艺馆举办。***与腾讯视频和猫眼娱乐达成合作包括在威尼斯人举办“2023腾讯***星光大赏”。***也与英皇合作在伦敦人举办演唱会。永利则与百老汇亚洲合作,计划推出经典剧目,或能吸引更多海外游客。近期,***侧重大湾区客户,频繁与香港TVB合作。

***EBITDA margin已超过疫情前水平;***和***也恢复到接近疫情前水平;***因***转型,吸引游客成本较高,利润率仍与疫情前水平有差距;***、***新物业爬坡,盈利有待提升。散客化已是大势所趋,未来演唱会等非***活动或是吸引新旅客和回头客的关键手段,但或将增加运营成本。该行认为,一些较有号召力的歌手已在23年亮相,加上国际航班和签证运力恢复,国内游客有更多选择,博企仍需加大自身竞争力。

转型后行业估值或将更接近Vegas

考虑澳门***行业历史平均EV/EBITDA为13-14x,转型后估值将更接近Vegas以旅游为主的模式,因此该行认为行业长期估值为9x左右。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。

转载请注明出处:http://www.abagam.com/post/61616.html