白糖:外盘驱动为主

- 今日资讯

- 2024-01-25

- 86

核心观点:偏多 受天气因素扰动,泰国、印度食糖阶段性减产对原糖价格形成提振,同时巴西和印度降雨偏少引发市场对下个榨季食糖供应的担忧,原糖偏强;国内大型终端刚需采购持稳,贸易商囤货积极性下降,后期国内驱动有限,跟随外盘为主。

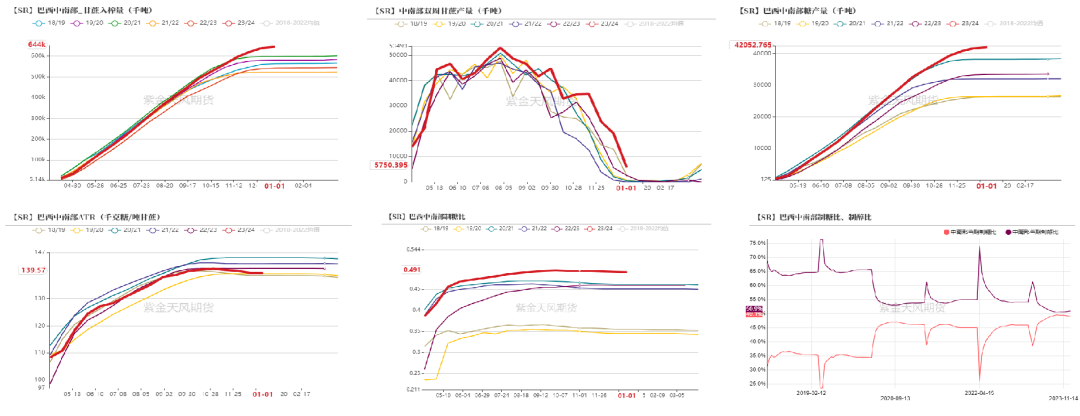

国外生产:偏多 截至12月下半月,巴西中南部累计产糖4205.3万吨,同比增幅达25.43%,体现为利空落地。巴西干旱可能影响2024/25榨季产量。泰国食糖产量同比下降15.15%,减产幅度超预期。

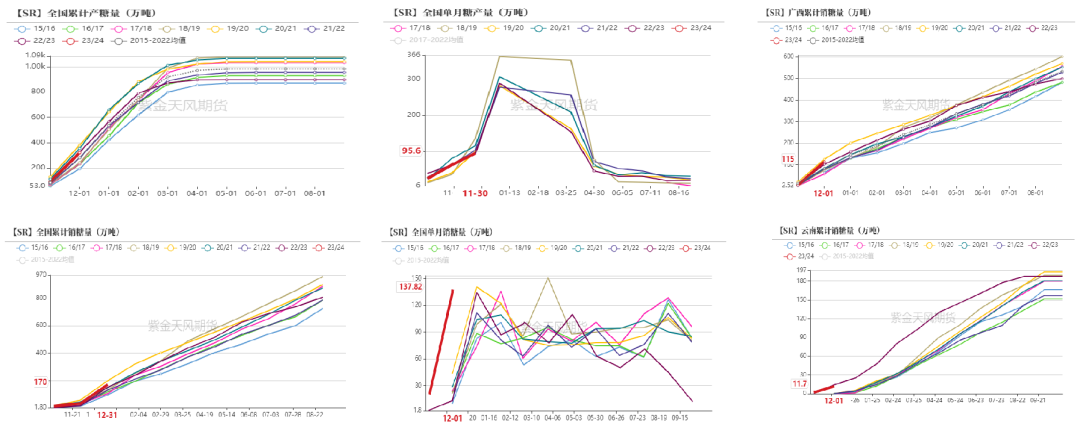

国内产销:偏多 截至12月底,本制糖期全国共生产食糖319.51万吨,同比减少6万吨。全国累计销售食糖169.82万吨,同比增加20万吨;累计销糖率53.2%,同比加快7.2个百分点。

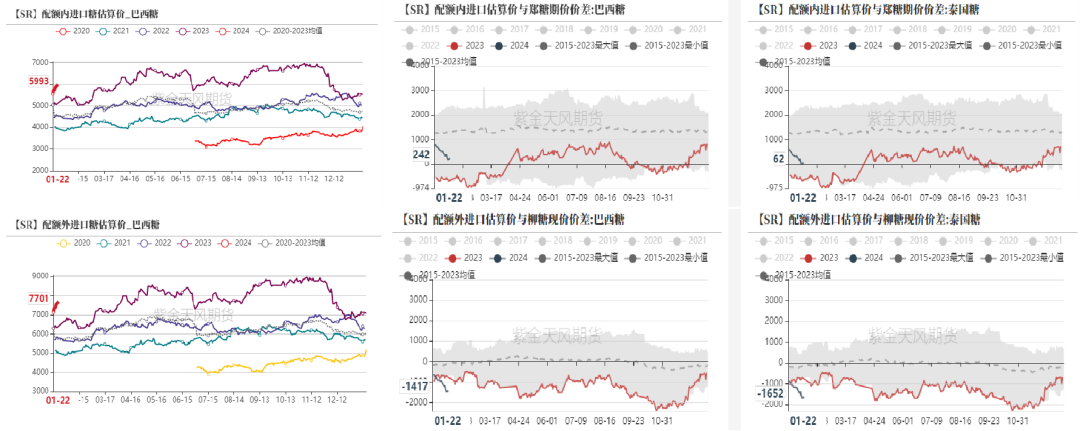

进口利润:偏多 原糖作为上涨驱动下,配额内进口利润走缩,预计1月以后进口食糖量将有所放缓。

整体库存:偏多 结转库存偏低。

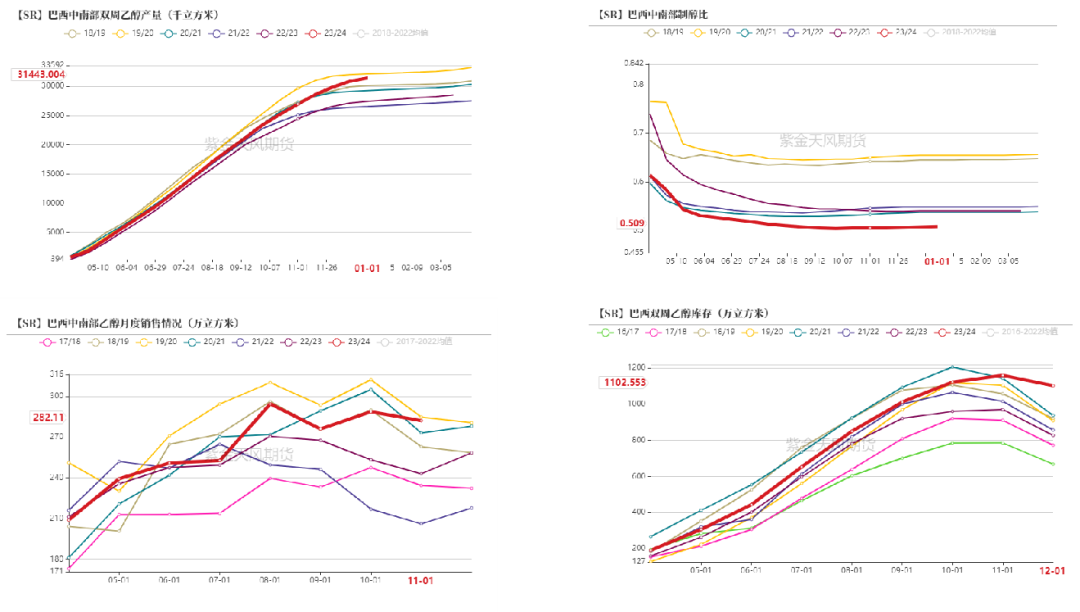

醇油:偏空 尽管醇油比降至0.61,但含水乙醇折糖价仅为13.11美分/磅,预计制糖比仍将维持高位。

原白价差:偏空 原白价差达到146.7美元/吨,高于国际糖加工成本,***加工糖开机。

12月下半月,巴西中南部地区甘蔗入榨量为487.2万吨,较去年同期的2.0.9万吨增加了216.3 万吨,同比增幅达79.87%;甘蔗ATR为136.93kg/吨,较去年同期的143.17kg/吨下降了6.24kg/吨;制糖比为37.09%,较去年同期的47.04%下降了9.95%;产糖量为23.6万吨,较去年同期的17.4万吨增加了6.2万吨,同比增幅达35.63%。

2023/24榨季截至12月下半月,巴西中南部地区累计入榨量为64414.1万吨,同比增幅达18.76%;甘蔗ATR为139.57kg/吨,较去年同期的141.16kg/吨下降了1.59 kg/吨;累计制糖比为49.09%,较去年同期的45.96%增加了3.13%;累计产糖量为4205.3万吨,较去年同期的3352.8万吨增加了852.5万吨,同比增幅达25.43%。

2023/24榨季截至12月下半月,产乙醇5.26亿升,较去年同期的3.23亿升增加了2.03亿升,同比增幅达62.88%;累计产乙醇314.43亿升,较去年同期的274.87亿升增加了39.56亿升,同比增幅达14.39%。

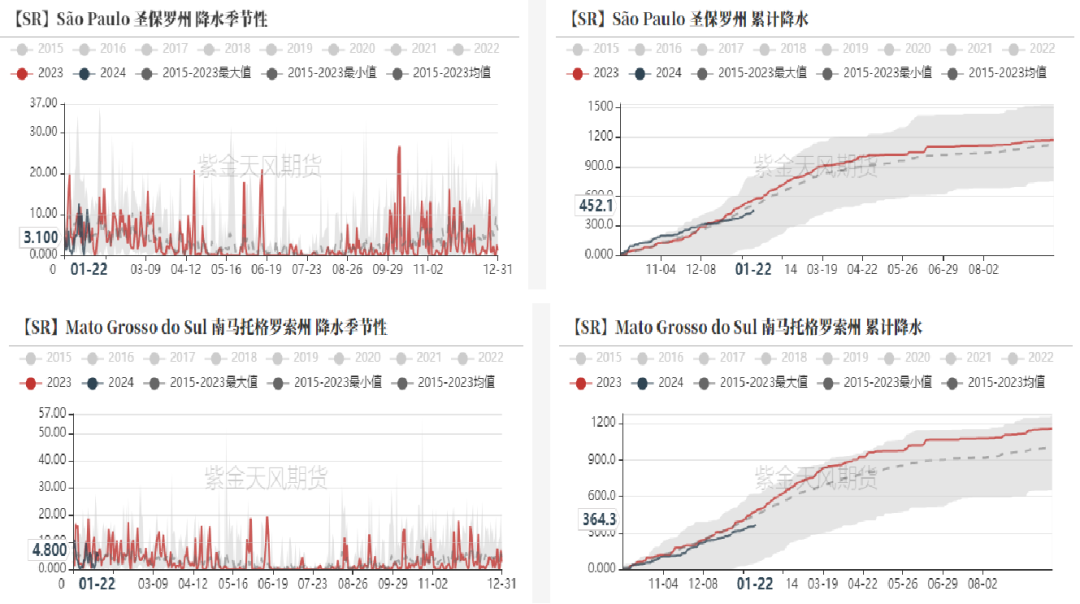

巴西降水同比偏低,或影响新季糖产量

巴西食糖主产区累计降水偏低,出现干旱天气,市场担忧影响巴西2024/25榨季糖产量,或低于2023/24榨季水平。

外媒报道,巴西甘蔗种植户[_a***_]最新观点认为2023/24榨季巴西中南部甘蔗压榨量达6.5亿吨,创历史新高,但受天气因素影响,预计2024/25榨季巴西中南部工厂的甘蔗入榨量将会降至6.2亿吨左右,同比下降约4.6%。

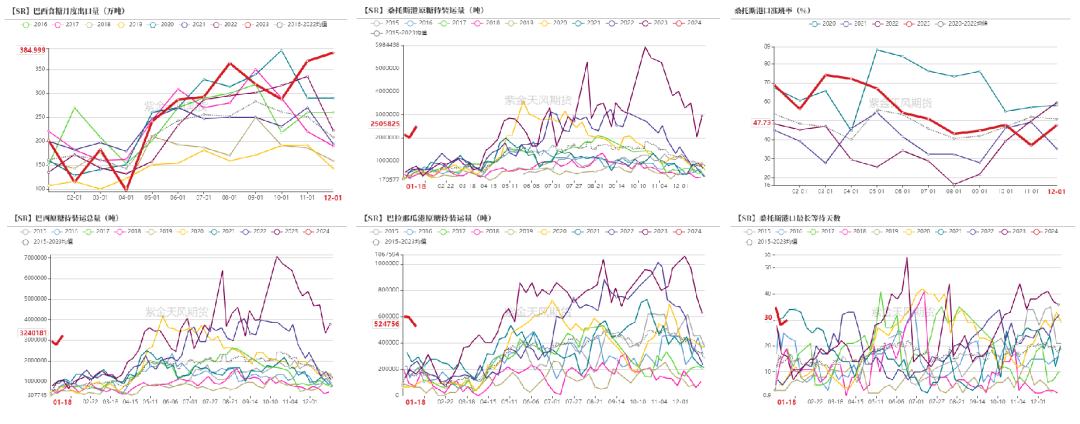

巴西原糖待装运量仍处于高位,港口拥堵情况缓解

根据Williams发布的数据,截至1月17日当周,巴西港口等待装运食糖的船只数量为79艘,此前一周为73艘。等待装运的食糖数量为324.02万吨,此前一周为278.43万吨。在当周等待出口的食糖总量中,高等级原糖(VHP)数量为301.34万吨。

桑托斯港等待出口的食糖数量为250.58万吨,帕拉纳瓜港等待出口的食糖数量为52.48万吨。

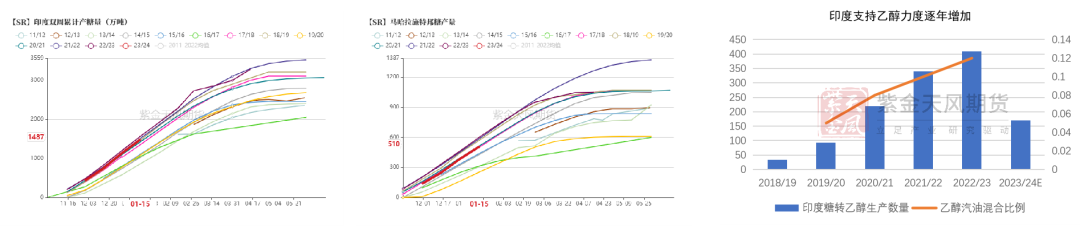

据印度糖厂联合会(NFC***)最新公布的数据显示,2023/24榨季截至1月15日,印度共有511家糖厂开榨,同比下降8家;甘蔗入榨量为1.56亿吨,同比下降0.12亿吨,降幅7.69%;产糖量为1487万吨,同比下降113万吨,降幅7.6%。

ISMA预计2023/24榨季印度总产糖量为3240万吨,减产约10%-11%。

为确保国内有足够满足需求的糖库存,印度政府不得不对关键政策进行干预,包括削减糖出口,并限制使用甘蔗汁/糖浆以及B级糖蜜来生产乙醇。

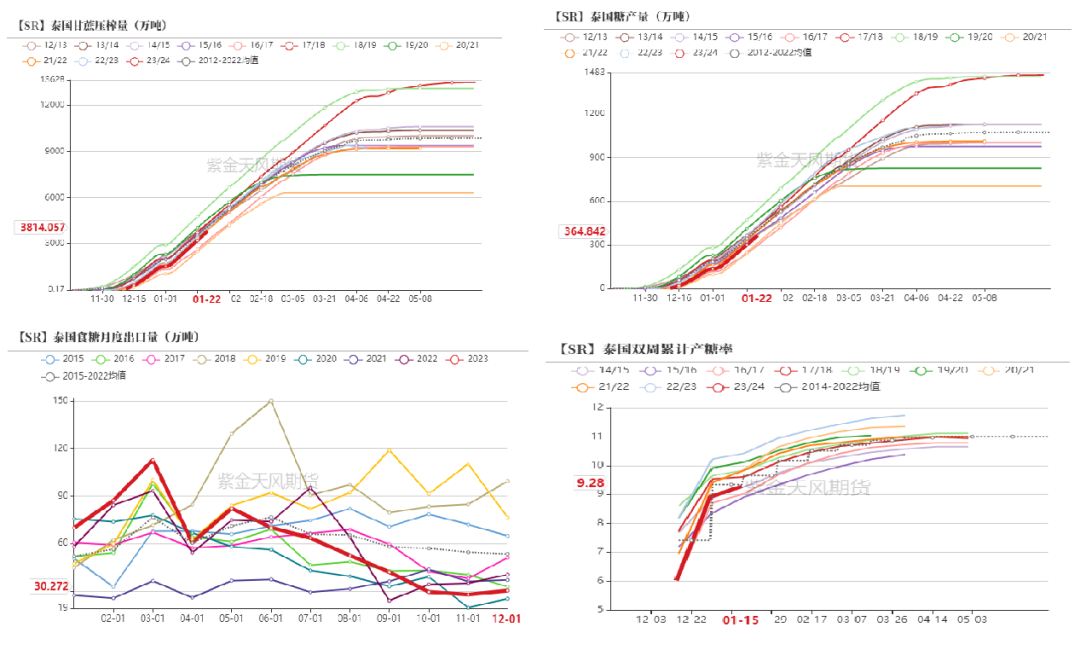

泰国食糖产量同比下降15.15%

泰国2023/24榨季截至2024年1月22日,累计甘蔗入榨量为3814.06万吨,同比减少205.26万吨,降幅5.11%;含糖分为11.61%,同比减少1.07%;产糖率为9.57%,同比减少1.13%;累计产糖量为364.84万吨,同比减少65.12万吨,降幅15.15%。。

泰国12月出口食糖30万吨,处于同期偏低水平。

国内食糖:跟随原糖为主,关注内外糖价差

截至12月底,本制糖期全国共生产食糖319.51万吨,同比减少6万吨。全国累计销售食糖169.82万吨,同比增加20万吨;累计销糖率53.2%,同比加快7.2个百分点。

由于年前备货行情良好,产销数据支撑短期现货价格。但是国内备货行情逐渐进入尾声,后期给予郑糖驱动有限。

配额内进口利润缩窄

配额内194.5万吨,配额外300万吨许可证2023年4月底发放。

由于巴西增产落地、泰国减产超预期等因素导致一季度国际食糖贸易流偏紧,原糖价格大幅提振,导致内外糖价价差缩窄,截至1月22日,配额内仅存在50-250元/吨即期进口利润。

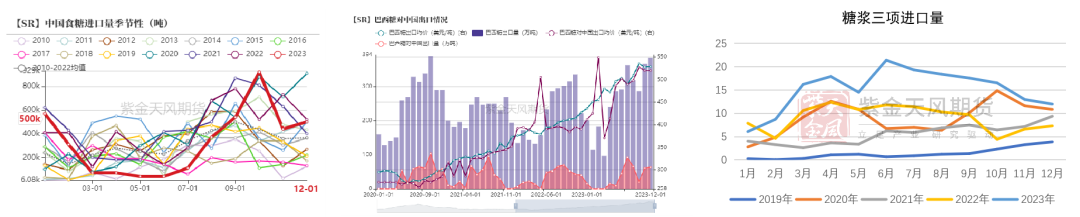

海关总署公布数据显示,12月,我国税则号170290项下三类商品共进口12万吨,同比增加4.67万吨,增幅63.71%。2023年累计进口税则号170290项下三类商品181.75万吨,同比增加73.42万吨,增幅67.77%。

2023年12月我国进口食糖50万吨,同比减少1.***万吨,降幅4.3%。

2023年1-12月累计进口食糖3***万吨,同比减少129.89万吨,降幅24.7%。

外糖强势带动内盘

从巴西出口中国食糖数据看,后期1月国内进口量依然处于高位。考虑到配额内进口利润缩窄,2月以后进口量或放缓。

年前备货需求支撑现货价格,但是备货接近尾声,国内给予盘面的驱动有限,更多驱动来自于外糖,在此印证了内外糖价差走势。

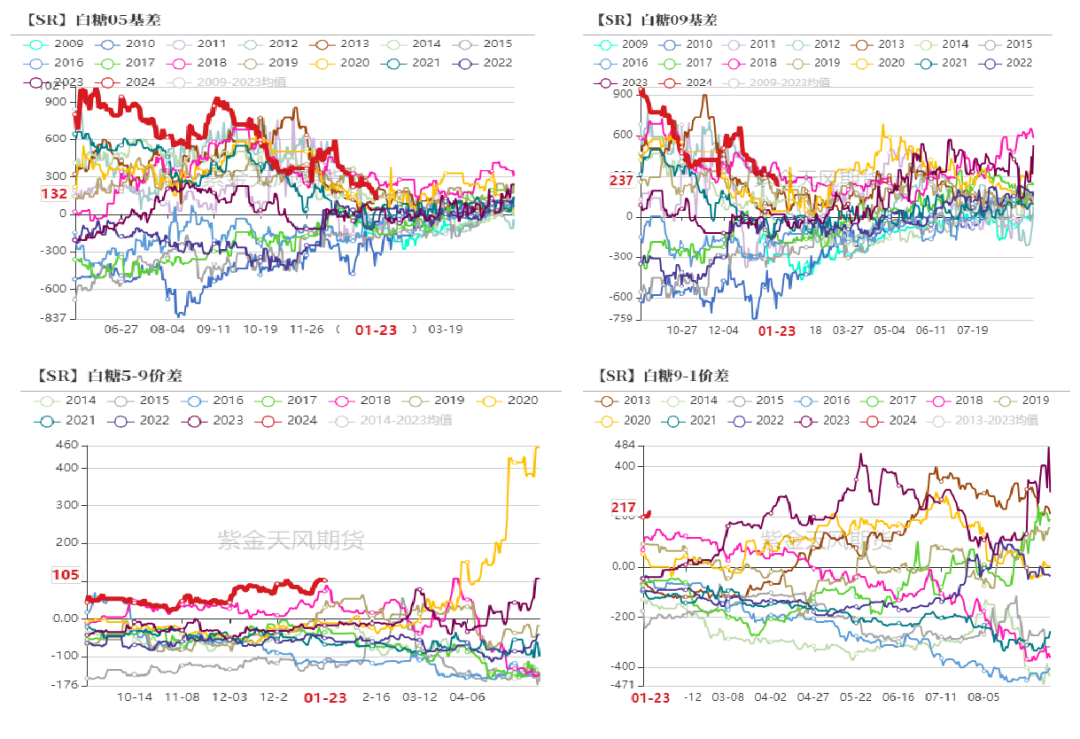

近月基差收敛,月间继续加强正套逻辑。

印度出口、糖转乙醇政策及巴西糖出口进程仍是一季度关注重点。

泰国食糖减产幅度引市场关注,存在减产超预期的可能性。

巴西干旱可能影响新榨季产量。

一季度利多兑现后,关注5-9反套机会。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。

转载请注明出处:http://www.abagam.com/post/67575.html